お子様が誕生して成長していくとともに教育資金の不安が出てきます。

実際に私も窓口でお客様の相談聞いていますので、その気持ちがとっても分かります。

今回は数ある学資保険の中でも、人気のフコク生命の学資保険についてまとめました。

フコク生命の学資保険の特徴

まず、フコク生命の学資保険を検討する前に知っておくべきことがあります。

そもそも大前提として・・・教育費は必ずかかるお金です。

その為の準備として貯金か学資保険でためる方法があります。

そこで貯金ではなく学資保険を選ぶメリットって何ですか?

- 親にもしものことがあったときの保障

- 効率よく貯められる貯蓄

- 自動的にお金が引かれる積立

学資保険を選ぶメリットはこの3点ではないでしょうか。

3番目はどの学資保険にも言えるメリットで、貯金よりも良い返戻金でお金を積み立てできます。

自動積立をすれば必ずお金がたまります。

実際に、自力で子供の将来に備えてお金を貯められる方は思っているより少ないです。

好きな時に引き出せないということは不自由に感じるかもしれませんが、だからこそコツコツお金を貯められるのです。

学資保険には様々な商品があり、大きく分けると保障タイプと貯蓄タイプの2通りあります。

言ってしまうと低金利の今を考えると、学資保険は貯蓄タイプにすべきでしょう。

貯金より少しでも増えて必ずたまる学資保険が答えです。

ですが、学資保険は各家庭によってベストな商品はさまざまで、全員同じものが当てはまるとは限りません。

ご自身が学資保険になにを求めているのか、求めている条件を満たす学資保険は「どれ」なのか?

選択肢の一つとして見ていただければと思います。

「みらいのつばさ」の基本情報

| 契約者 | 男性:18歳~70歳 女性:16歳~70歳 ※年齢によってご契約頂ける内容は異なります。 |

|---|---|

| 被保険者 | 出生140日前~7歳 |

| 払込期間 | 被保険者11歳まで、14歳まで、17歳までの3パターン |

| 満期 | 被保険者22歳時 |

| 満期金設定 | 80万円以上から設定可能(10万単位) ※払込期間によって下限金額は異なります。 ※契約者の年齢によって上限金額は異なります。 |

| 受取回数 | S(ステップ)型最大7回(3歳、6歳、12歳、15歳、18歳、20歳、22歳) ※契約時の被保険者の年齢により受取回数は異なります J(ジャンプ)型2回(18歳、22歳) |

| 戻り率例 | 【S型】 17歳払込満了・・・101.2% 14歳払込満了・・・103.0% 11歳払込満了・・・104.7% 【J型】 17歳払込満了・・・101.9% 14歳払込満了・・・103.8% 11歳払込満了・・・105.5% ※契約者男性30歳、被保険者0歳、口座振替月払、満期保険金額100万円の場合 ※実際の戻り率は契約者・被保険者(お子さま)の契約日における年齢、契約者の性別、保険料払込方法により異なります。 |

| 月払い 保険料例 |

【S型】 17歳払込満了・・・10,170円 14歳払込満了・・・12,131円 11歳払込満了・・・15,186円 【J型】 17歳払込満了・・・9,614円 14歳払込満了・・・11,467円 11歳払込満了・・・14,354円 ※契約者男性30歳、被保険者0歳、口座振替月払、満期保険金額100万円の場合 |

*上の表はフコク生命HPのシュミレーション等からまとめたものです。

ステップ型とジャンプ型の2つのプラン

フコク生命の学資保険には二つのタイプがあります。

ステップ型(S型)では、満期金(22歳)のほか、幼稚園入園時(3歳)から大学まで、それぞれ小学校・中学校・高校と、進学するごとに祝金を受け取ることができます。

入園・入学時の祝金は請求して受け取る仕組みで、そのときに必要なければそのまま据え置かれる仕組みとなっています。

据え置かれた祝金は保険会社によって所定の利率で運用され、お金が必要となったタイミングでいつでも引き出すことができます。

学生服代など、貯金の中からやりくりすればなんとかなりそう。

でももしかしたらお金が足りなくなるかもしれない。

そのような状況にも対応できるよう、柔軟に備えておきたいという方におすすめのタイプです。

ジャンプ型(J型)は大学入学時に重点が置かれているタイプで、満期金(22歳)のほか、祝金は大学入学時(18歳)にまとめて受け取ることができます。

祝金としてお金を途中で引き出さないため、ステップ型よりも貯蓄性(返戻率)が高くなります。

大学入学時に必要な教育資金を準備するという目的が明確に定まっており、貯蓄性を重視する方におすすめのタイプです。

祝い金と配当金について

フコク生命の学資保険の祝金は、入園・入学前の11月1日に支払われます。

そのため、入学金の納付時期などの早い推薦入学にも受取が間に合い、祝金を入学金として活用することができます。

中学受験も多くなっています。

フコク生命の学資保険は「5年ごと配当付き」となっており、運用成果によって配当金が支払われる仕組みとなっています。

一般的な学資保険は、無配当・定額型の商品が多く、金利が上がってもその恩恵を受けることはできません。

その点でフコク生命の学資保険は相対的にその点に強い商品だといえます。

ただし配当金は必ず支払われるものではなく、運用成果次第では配当金がない場合もあります。

兄弟割引とは

未来のつばさには兄弟割引があります。

兄弟割引は珍しい特徴です。

契約者が同じ人でないといけないのが注意点です。

すでに兄弟(姉妹)の誰かがフコク生命の学資保険に加入している場合、新たに加入する兄弟分の保険料には「兄弟割引」が適用されます。

兄弟割引が適用されると、月払の場合で満期保険金額10万円につき、保険料が月10円割引となります。

例えば

- 契約者(親):30歳男性

- 被保険者(こども):0歳

- 満期保険金額:100万

で考えます。

上記のとおり兄弟割引が適用された場合、満期保険金額が100万円であれば毎月100円保険料が安くなります。

*上の表はフコク生命HPのシュミレーション等からまとめたものです。

毎月100円とはいえ積み重なれば結構な金額となり、返戻率はそれぞれ1パーセント前後増えていますね。最高返戻率は106.3%!兄弟割引は子だくさんファミリーにとっては非常に嬉しい制度といえるでしょう。

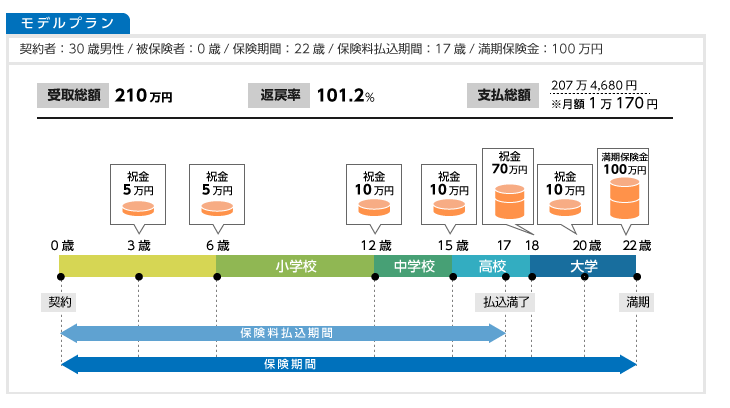

ステップ型とジャンプ型の詳細

ここではもっと具体的なステップ型とジャンプ型を説明していきます。

例として

- 契約者男性:30歳

- 被保険者:0歳

- 保険期間:22歳

- 保険料払込期間:17歳

- 満期:100万円

です。

ステップ型とは?

ステップ型は、幼稚園、小学校、中学校、高校、大学の入学時、成人時、22歳の満期と7回に分けて祝金と満期保険金を受取ることができます。

ライフサイクルに合わせて祝金を受取ることができるので、中学校や高校から私立に通う場合など、進路に合わせた柔軟な対応が可能です。

実際制服代、教科書代なかなかかかります。

さらにこの祝金は保険会社に請求をしなければ据え置いておくことができ、据え置き中は利息が加算されます。

もちろん必要な時には引き出すことができます。

小学校入学時には据え置いておいて、中学受験費用に充てたりすることもできます。

このように自由な教育資金の使い方ができるのがステップ型のメリットです。

そのため契約時にステップ型かジャンプ型で迷う場合はステップ型が間違いないでしょう。

保険会社側から見ると、収められた保険料が早く出ていってしまうわけですから、資金をまとめて運用することができません。

そのためジャンプ型に比べると返戻率が低くなっています。

低金利で返戻率が100%を割り込む学資保険も多くある現状で、みらいのつばさの返戻率は十分高いのですが、それでも気にしておくべき点ではあります。

据え置きをすればその分利息が加算され返戻率アップにつながるので、進学時の祝金がすぐに必要のない場合は据え置いておくことをおすすめします。

返戻率にとらわれすぎず本当に必要な時に引き出しましょう。

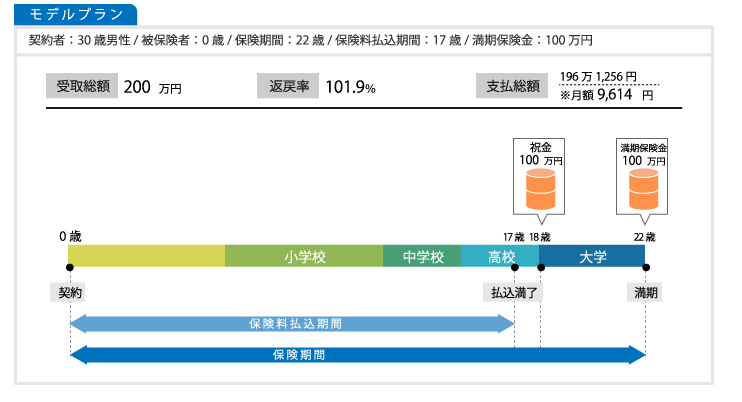

ジャンプ型とは?

ジャンプ型のメリットはその高い返戻率です。

保険会社としては18年後(0歳で加入した場合)の大学入学時まで手付かずで資金を運用することができるので、大きく増やすことができ、それを契約者に返ってきます。

預けたお金を大きく増やしたい、高校卒業までの教育資金は他で賄えるといった場合は、ジャンプ型を選ぶことをおすすめします。

ステップ型のメリットの裏返しなのですが、大学に入学する18歳まで教育資金を受取ることができないので、資金が固定化してしまいます。

メリットとデメリットはお客様によって変わると思います。

例えば中学受験をしてみたら有名私立に合格したので入学することになった場合や、スポーツが得意でどうしても強豪私立校へ通いたい場合など、進路の変更によって教育資金が必要になってもそれに対応することができません。

そのため学資保険以外にある程度預貯金がある場合などに向いている受け取り方法と言えるでしょう。余裕資金とも言えますね。

ステップ型は柔軟なイメージ、ジャンプ型は固定のイメージをもつとわかりやすいかもしれません。

フコク生命の学資保険の口コミと評判

たまたま加入した保険会社の方に声をかけていただき、プランを作成していただく機会があったので必要性を感じたので他社は検討せずに1歳直前だった事もあり契約するなら0歳のうちにしておきたかったので加入しました。

私は他社を検討しなかったのでたまたま0歳のうちに声をかけていただいたので保険料を少しでも安くできたので良かったと思っています。プランも何パターンも用意していただいて良い点悪い点をわかりやすく説明していただけたのも良かったです。他社の学資保険の内容を知ることができなかったのは悪い点かなと思います。

学資保険にわざわざ入らなくても貯蓄すればいいとも思いましたが、貯蓄していく自信がないし、銀行にお金をすっと預けているよりは利率が良かったので加入しました。友人が働いていたこともきっかけの一つではあります。

今では元本割れの商品が多く、保険料はあがっているし、返戻率もかなり下がってきているものが多いので可能な限り色んな保険会社のものを調べたほうが良いと思います。日本の会社だけではなく、外資系もあるので検討するのも手だと思います。

生まれてすぐは自分で貯めようと思っていましたが中々自分で別の通帳に入れたりする手間や、毎月の生活費の足りない部分に当ててしまったりと中々スムーズに貯金できなくて、こどもの将来のことを考えたときに必ず貯めていたいので入ろうと思いました。

入園、入学の都度に引き出せるかたちのタイプと大学入学まで長く貯めるタイプのものがあり、前者を選んでも引き出さずにそのまま貯める選択もできたり、貯めてる分をもし急に必要になったときに引き出せるカードがあったりして安心できる部分があります。逆にそれを使ってしまう不安もあるのできちんと自分で管理することは大事だなと思います。

生命保険等、他の保険もフコク生命で契約していて他の会社を選ぶ事は考えなかった。担当に聞いてみたら還元率が高いと聞いて、それならと契約しました。

私はフコク生命一本で契約をしているが、まだ検討しているのであれば色々な保険会社を比較して自分に合った所を契約した方が良いと思う。それと、学資保険を契約しなくても貯蓄や収入の今後の見通しがたっているのであれば、無理に入る必要はないと思う。

子供の将来を考えるとこれから色々とお金が必要になると思ったので積み立てをしておいた方が良いと思ったからです。また積み立ての方法は他にもあると思いますが、1番安定した貯蓄が出来そうな気がしたのが理由です。

相談窓口があるのでいつでも疑問を感じた時は相談できます。また定期的にサンリオピューロランドの優待券がもらえるところが良いです。悪いところは利率があまり良くないので長期で積み立ててもあまりメリットが無さそうなところです。

毎月引き落としで実質的な天引き貯金である上に、補償もあるのでやはり入っておけば、子供が大学生になるころに役に立つと思ったためです。また、自分が学生の頃、両親は自分の学資ローンに苦労しているのを見たので、早くから備えておきたいと思ったためです。

やはり、子供が小さいうちに、できる限り早期に申し込むことを強くおすすめします。拙宅は幼稚園の終わりかけで、掛け金が大きくなってしまいました。子供が小さいうちは危機感もないですし、子育てに手がかかりますので忘れがちです。しかし、手がかからなくなりつつなる前に、早く入っておけば掛け金が少なくて済みます。

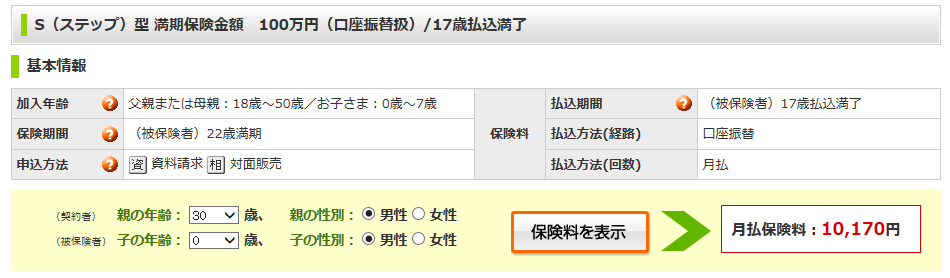

フコク生命の学資保険を100万円でシミュレーション

実際の保険料シュミレーションしてみました。

いろいろ疑問がわいてきて、周りのご家庭がどんなプランに入っているのか、毎月いくらぐらい保険料を払っているのか気になりますよね。

そこで、フコク生命で多くの家庭に選ばれている>人気の学資保険プランを例にあげ、保険料のシュミレーションをします。

ぜひ、わが家の学資保険料を考えるうえで参考にしてください。

契約者:30歳

被保険者:0歳

保険期間:22歳

保険料払込期間:17歳

満期:100万円(総受け取り210万円)

ステップ型のシミュレーション

無理なく出来る人気プランです。

月に1万円で出来ます。

上記でもお伝えした通り、さまざまな教育資金に使えます。

また、ステップ型では保険料の払い方を見てみましょう。

方法としては月払い、半年払い、年払いがあります。

払い方で割引があります。(かなり大きいです)

月払と年払を比較すると、保険料総額の差は21,029円に。

これだけお金が増えるという事にも捉えれます。

今の貯金の金利から考えると少なくても確実なので良いですね。

出来るなら年払いが一番良いでしょう。

月払いか年払いかでご家庭で相談してみてください。

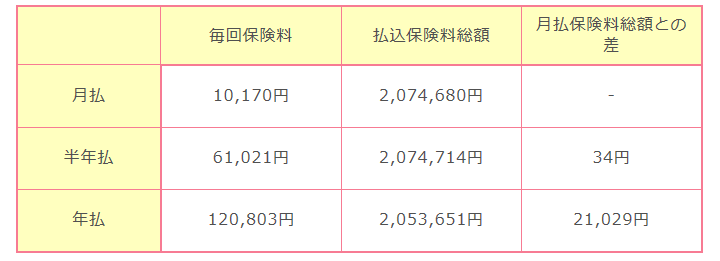

ジャンプ型のシミュレーション

なおジャンプ型の場合は受取総額が200万となります。

ジャンプ型では11歳・14歳・17歳と保険料の払込期間でも見てみます。

| 保険料払込期間 | 11歳 | 14歳 | 17歳 |

|---|---|---|---|

| 毎月の保険料 | ¥14,354 | ¥11,467 | ¥9,614 |

| 払込保険料総額 | ¥1,894,728 | ¥1,926,456 | ¥1,961,256 |

| 受取総額 | ¥2,000,000 | ¥2,000,000 | ¥2,000,000 |

| 返戻率 | 105.5% | 103.8% | 101.97% |

*上の図、表(ステップ型、ジャンプ型)はフコク生命のシュミレーションHP等の情報からまとめています。

11歳払込終了だと105.5%と非常に高い返戻率になります。

その反面1か月の保険料の負担は大きくなります。

余裕があるなら11歳、14歳おすすめです。

ただステップ型と比べてもそれほど大きな差はないので、資金活用の自由さを考えると迷うところです。

またジャンプ型の場合、高校卒業までの教育資金は月々の家計や預貯金から全て出さなくてはなりません。

そのためステップ型よりさらにしっかりとしたライフプランを立てることが重要となってきます。

年払いや払込期間でさらにお得になります。

ご家庭のニーズとのバランスを考えて決めてください。

フコク生命の学資保険の満期受取や年払い情報

満期の受け取りについて

祝金のお支払いは、11月1日です。

請求書を、9月下旬から、契約者あてに届きます。

契約者が記入、押印のうえ、ご返送ください。

また、祝金を受け取らず、弊社でお預かりをご希望の場合は、お送りした「祝金請求書」をご返送せず、そのままお持ちください。

請求書のご返送がなければ、自動的にフコク生命でお預かりします。

お預かりしました祝金はその後いつでも払出し可能です。

お手元の祝金請求書を弊社へ返送していただければ、お預かりした祝金をお支払いいたします。

年払いなど支払い方法について

保険料の支払い方は次のようなものがあります。

口座振替(月払、半年払、年払)、振込用紙(年払)による払込方法があります。

保険料を毎月ではなく1年分まとめて支払うことで、トータルでの保険料が下がり返戻率を高める効果があります。

また、現在のところクレジットカード払いはお取扱いしておりません。

可能であれば年払いにしましょう。

保険料をボーナス月にすると余裕ができ良いかと思います。

資料請求はできる?

学資保険の概要を見てみたくなる時資料請求出来るか悩む所です。

インターネットから請求できます。

フコク生命のHPから出来ます。

↑から出来ます。

電話でも出来ます。

フコク生命には、学資保険相談専用のフリーダイヤルが用意されています。

(0120-259-817 受付時間平日 9:00~17:00

(12/30~1/3を除く))

このフリーダイヤルでは資料請求ができるだけでなく、商品に関する詳細な説明や見積りなど、対面に近い形で相談することができます。

学資保険に申し込みを希望する場合には、電話で内容を詰めていくことができるため、何度も家に訪問してもらうことなく学資保険に加入することができるのは、助かる仕組みだといえます。

また保険クリニックなどの代理店舗でもパンフレットだけもらうことも可能です。(冷静に家で見たい場合)

総合的にはまず電話が良いかもしれません。

フコク生命の学資保険の途中解約と解約返戻金

こちらではフコク生命の学資保険の解約について書いていきます。

途中解約のデメリット

ご契約を途中で解約した場合、解約払戻金をお支払いします。

多くの場合、払戻金はお払い込みいただいた保険料の総額を下回ります。また、払戻金の額は契約年齢、経過年数等により異なります。

学資保険は必ずかかる教育資金なので基本的には解約しない方が良いです。

そこで保険には保険を解約することなく、払戻金の範囲内でお金を借りることができる「契約者貸付制度」という仕組みがあります。

この契約者貸付制度は、一時的にまとまったお金が必要となった場合に、金融機関やカードローンなどよりも、低い金利で借入ができる手段として知っておくと役立ちます。

フコク生命の学資保険でも契約者貸付を利用することができます。

ただし、あくまで子どもの教育資金として積み立てた積立金から”借りている”のであり、ちゃんと返済することが大切だということはいうまでもありません。

どうしても必要な時に利用しましょう。

解約方法と解約返戻金について

解約の方法は

①担当のお客さまアドバイザー

②お客さまセンター (連絡先はこちら)

③インターネット

から選べます。

学資保険の解約をする際に確認したいのが、解約返戻金の有無です。

解約返戻金は元本割れがほとんどですが、少しでも返ってきたら嬉しいですね。

この項目では、解約前に確認することができるのか?詳しく紹介します。

解約返戻金の金額はいくらか計算はできる?

フコク生命の学資保険を解約する前に、解約返戻金がどれくらいあるのか確認することは難しいです。

保険の契約は加入状況によってプランが変わり、加入後は個人のオリジナルプランとなります。

そのため一般的なデータを用いて解約返戻金の試算を出すことは困難でしょう。

保険会社は毎年契約者へ加入状況のお知らせを送っています。

保険会社にもよりますが「現時点での解約金額の案内」という内容を含むケースもありますので、お知らせが届いたら確認してみましょう。

どうしても詳しい金額が知りたい場合は、営業担当者やお客さまセンターなど窓口で確認することができます。

契約者からの連絡と証券番号が必要となりますので、準備をしておきましょう。

フコク生命の学資保険「みらいのつばさ」をおすすめする人

最後にフコク生命の学資保険「みらいのつばさ」をおすすめする人は貯蓄重視の返戻率が目的の人ですね。

また、兄弟がいらっしゃる方には兄弟割がありますのでおすすめです。

ステップ型、ジャンプ型どちらのプランを選んでも、満期金は22歳にしか受け取ることができません。

多くの人々は、22歳で大学を卒業し社会人になります。卒業旅行費用、社会人に向けた費用、アパートの敷金・礼金、もしくは大学院進学費用などが必要となってきます。22歳時にもある程度のまとまったお金は必要になりますが、それでも大学1~3年時に満期金を受け取った方が役に立ちます。

その時が一番お金がかかります。

満期保険金受け取り時期も、いくつかの選択肢があればみらいのつばさは非常に魅力的な学資保険でした。

厳密に言えば、満期保険金を繰り上げて受け取ることは可能ですが、時期を繰り上げることで、満期保険金額が大きく下がってしまいます。

実際22歳よりも前にお金が必要な事の方が多いと思います。

大学の前期と後期の授業代で大変な思いをされてるご家庭は多いです。

かといって今の低金利の時代医療保障よりも貯蓄です。

また向いてない人は自分で管理できるという方です。

何点か挙げていきます。

将来の学費がすでに準備できている人

将来の学費のために入るのが学資保険です。

そのため、すでに将来の学費が準備できているという場合には学資保険は必要ありません。

ただし、銀行にそのまま預けておくだけだと引き出して使ってしまう可能性が高い方は、確実に貯蓄することができる学資保険がおすすめです。一括払いですとより高い返戻率を狙うこともできます。

自分で積極的に資産運用ができ学費が準備できる

株式投資など、積極的な資産運用を行い自分で学費を準備できるという方は学資保険は必要ないかもしれません。

学資保険は固定金利ですので、金利があがったときに金利のいい商品に乗り換えるということはできませんし、長期間資金が使えません。

貯蓄を使い込んだりせず計画的に貯め続けることができる

強制的な貯蓄が可能な点も学資保険のメリットのひとつですが、使い込んだりせずに計画的にコツコツ貯められる方には学資保険は絶対必要なものではないと言えます。

生命保険など万一に必要な保障を別途用意できる

学資保険のメリットのひとつに「保障機能の充実」がありますが、逆に生命保険など万一の保障を別途用意できてお金もきちんと貯められるという方は学資保険の必要性は低いかもしれません。

収入が安定せず支払い続けるのが困難

学資保険は元本保障されている商品ではないため、加入して数年で解約、となった場合には損をしてしまいます。

収入が不安定で支払い続けるのが困難、途中解約する可能性があるという方にはあまり向いていません。

ただ何度も書いていますが教育資金は必ず必要です。

子どもが生まれるともらえるお金のひとつ児童手当があります。

という方も多いのではないでしょうか。

支給されるのは何歳まで?

児童手当の支給は、歳から中学校卒業(15歳を迎えて最初の3月31日)までの子どもを持つ保護者が対象となります。

| 子供の年齢 | 支給額(月額) |

|---|---|

| 0歳~3歳未満 | 15,000円 |

| 3歳~小学生 | 10,000円(第3子以降は15,000円) |

| 中学生 | 10,000円 |

| 所得制限かかる場合 | 子供の年齢にかかわらず一律5000円 |

上の表は児童手当HPの金額からまとめています。

児童手当は、子ども1人につき総額で約200万円支給されます。

また、学資保険の保険料の相場は月々1~2万円です。

満期金額を200万円に設定した場合、児童手当で支給される金額とほぼ同額になるので、実費0円で学資保険に加入することができるというわけです。

ここを上手く使ってください。

しかし、満期金額を高めに設定した場合は児童手当支給が終わった後にも保険料の支払いを続けなければならなかったり、月々の保険料が児童手当だけではまかなえない場合もありますので加入の際によく相談してみてください。

児童手当で受け取る金額は1年で考えると20万円近くなり、大きな額となります。

通常の預金の口座に入っていると、大きな家電を買う時、旅行に行く時などついつい使ってしまうこともありませんか?

後で使った分を戻しておけばいいと思っていても、忘れてしまっているとなかなか戻せないこともあります。

毎月うちの家計は子供用にしっかりと別口座で貯めておくことができている方には良いのですが、ついついお金があると使ってしまう、なかなか貯金ができないという方には学資保険を利用することが合っていると考えられます。

お子様一人ずつに月々もらえる児童手当の1万円を保険料として学資保険に加入し、強制的にお金がたまるようにする仕組みを作っておくのもよい方法です。

さらに他に貯めていくと教育資金がより楽になると思います。

児童手当も手をつけないのであれば教育資金を考えてみてください。